Een obligatie is een schuldbewijs of lening, vaak uitgegeven door een overheid of onderneming. Obligaties keren vaak jaarlijks een vast bedrag uit aan rente, de coupon genoemd.

Nominale waarde, couponrente en coupondatum

De nominale waarde van een obligatie is het bedrag dat de overheid of onderneming met de lening wil ophalen. Dit bedrag wordt in stukjes geknipt die bekend staan als coupures en kunt u op de beurs kopen, vaak in eenheden van EUR 1000 of een veelvoud daarvan. Als u een coupure hebt gekocht, krijgt u daar couponrente over. Vaak is dit een vaste rente, maar deze kan ook variabel zijn. Deze rente wordt altijd uitgekeerd op de coupondatum. De coupondatum is een vaste datum, vaak eens per jaar of kwartaal.

Wanneer een obligatie verhandeld wordt op de beurs dan wordt de tot dan toe opgelopen rente direct verrekend. De koper koopt de opgelopen rente (meegekochte rente) en de verkoper verkoopt de opgelopen rente (meeverkochte rente).

Koers

Obligaties hebben een beurskoers die wordt uitgedrukt in een percentage van de nominale waarde. Als de koers exact gelijk is aan de nominale waarde is deze 100%, dit ook wel ‘a pari’ genoemd. De obligatie is onder pari als de beurskoers onder de 100%, en boven pari als deze boven de 100% noteert.

Koersvorming

De waarde van een obligatie (en daarmee de koers) is afhankelijk van een aantal factoren.

- De rente: wanneer de rente op de geldmarkt hoog is, wordt het minder interessant om in obligaties te beleggen omdat het meer loont om geld op een spaarrekening te zetten. Andersom, wanneer de rente op de geldmarkt laag is, is het aantrekkelijker om te beleggen in obligaties.

- De betrouwbaarheid van de uitgever: wanneer een solide uitgever een obligatie uitgeeft is de kans dat deze weer aan het einde van de looptijd wordt afgelost veel groter dan wanneer een niet zo solide uitgever dit doet. Bij een minder solide uitgever loopt de belegger een groter risico. Dit zorgt vaak voor een hogere coupon en een lagere beurskoers.

- De looptijd: obligaties lossen aan het einde van de looptijd veelal tegen 100% af. Hoe korter de looptijd, hoe dichter de koers naar 100% beweegt in het geval de markt erop vertrouwd dat de obligatie daadwerkelijk tegen 100% wordt afgelost.

Voorbeeld

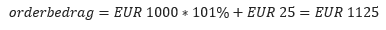

Een belegger wenst halverwege een jaar EUR 1000 nominaal te kopen in NETHERLANDS 5% 2022-2032. De koers van deze obligatie is 101% en de coupon wordt jaarlijks uitgekeerd aan het einde van elk jaar.

De uitgever is de Nederlandse staat, het couponpercentage is 5% en de looptijd is van 2022 tot en met 2032.

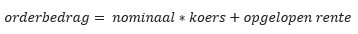

Het orderbedrag is, afgezien van transactiekosten, met de volgende formule te berekenen:

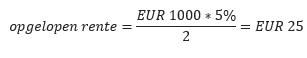

De opgelopen rente is in dit geval de helft van de totale coupon:

Dit maakt het totale orderbedrag:

Complexe obligaties

Naast de bekende bedrijfs- en staatsobligaties, zijn er op de beurs ook converteerbare obligaties, reverse converteerbare obligaties, zero-coupon bonds en eeuwigdurende obligaties te vinden. Dit zijn obligaties die een hoger risico met zich mee kunnen brengen.

- Een achtergestelde obligatie wordt pas terugbetaald nadat andere schuldeisers zijn terugbetaald, waardoor de kans toeneemt dat de obligatiehouder niet (volledig) wordt terugbetaald. Dit risico wordt vergoed met een hogere coupon.

- Een eeuwigdurende obligatie (perpetual) heeft geen vooraf bepaalde einddatum. De uitgever kan meestal beslissen tot terugbetaling maar in principe is deze obligatie eeuwigdurend. Gedurende de looptijd ontvangt de obligatiehouder de coupon.

- Een zero-couponbond is een obligatie die geen coupon uitkeert. Hiertegenover staat dat de uitgiftekoers beneden de 100% ligt. De obligatie is dus goedkoper dan de nominale waarde van de obligatie. Hierdoor wordt het niet ontvangen van coupons gecompenseerd door een hogere aflossing dan de inleg.

- Een converteerbare obligatie (convertible) kan de obligatiehouder kiezen om de obligatie tijdens de conversieperiode uit te betalen (converteren) in cash of in een vooraf bepaalde hoeveelheid aandelen. Meer informatie vindt u hier.

- Een reverse converteerbare obligatie (reverse convertible) kan de uitgever van de obligatie kiezen om de obligatie tijdens de conversieperiode te converteren in cash of een vooraf bepaalde hoeveelheid aandelen. Omdat de obligatiehouder in tegenstelling tot bij een converteerbare obligatie nu zelf geen keuze heeft, zal de couponrente over het algemeen hoger zijn. Meer informatie vindt u hier.

- Een gestructureerde obligatie bestaat uit een samenvoeging van meerdere financiële instrumenten; vaak met als doel garanties of hefbomen in te bouwen. Bij een gestructureerde obligatie hangt de opbrengst en terugbetaling dus af van de ontwikkeling van de samengevoegde financiële instrumenten (bijv. combinatie van aandelen, obligaties en opties) of bijvoorbeeld de waardeontwikkeling van een beursindex.

Meer informatie over obligaties bij Saxo vindt u in dit artikel.

Andere producten

Leer meer over andere producten: